2024-01-25

BuildFlow sitt avanserte overvåkingssystem henter daglig inn informasjon om produkter og priser i byggevarebransjen. Vi overvåker nesten en million unike artikler. Det gjør at vi kan se alle små og store prisjusteringer. I dag skal vi se nærmere på dører.

Grunnlaget for denne artikkelen er fem år med data på 91 baseprodukter for innerdører og 68 for ytterdører. Et eksempel på et baseprodukt for dører er «innerdør fure ubehandlet 90x210». Et baseprodukt er vår måte å gruppere like varer fra ulike produsenter - det finnes mange leverandører av innerdører som er 90 cm brede og 210 cm høye.

Vi ser altså på data på tvers av produsenter som Gilje, Scanflex, Swedoor, Harmoni med flere. På denne måten kan vi sammenligne epler og epler. Med andre ord er hundrevis av dørprodukter med i dette grunnlaget, og således får vi et veldig godt datagrunnlag for denne analysen.

Ytterdører og innerdører er forskjellige. De har leverer på ulike behov og har følgelig ulike attributter, produksjonskost og pris. Derfor har vi for denne gjennomgangen valgt å se på de to separat.

Vi kan se av grafen ovenfor at prisen på innerdører i store perioder ligger under den forventede månedlige KPI-justerte prisen. Dette tror vi skyldes en annen forskjell mellom ytter- og inner-dører. Innerdører er som regel lagervare og tilgjengelig i sortimentet. Kjedene kjøper de inn i større kvanta og prises ved publisering. Da er det naturlig at KPI ligger litt over i perioder, og blir «tatt igjen» ved neste innkjøp og prisjustering.

For ytterdører er situasjonen litt annerledes. Det er finnes dører på lager, men normalt mye mindre utvalg, og veldig mye lages og leveres de på bestilling. Det gjør det også både enklere og viktigere å oppdatere prisene ofte. Produseres det på bestilling, har produsentene løpende vareinnkjøp til produksjon og prisoppdateringer blir ekstremt viktig for å opprettholde en ok margin.

Derfor synes vi det er litt rart at KPI-prisen ligger såpass mye over gjennomsnittsprisen de siste årene. Vi ser at det skjedde et lite «trendbrudd» høsten 2020, og deretter har gjennomsnittprisen ligget under KPI.

Akkurat hva dette skyldes vet vi ikke, men vi synes jo det er gøy å reflektere og spekulere om årsakene. En hypotese kan være at dørprodusentene, som alle andre i byggenæringen, hadde en stor opptur gjennom korona-perioden, men mot slutten av 2020 begynte kanskje salget å dale? For å kompensere på dette reduserte produsentene og kjedene prisene og laget kampanjer for å få opp salget.

Vi ser at dette ligger ganske stabilt frem til 2022, og invasjonen i Ukraina skaper nye endringer. Her var det en periode mye usikkerhet rundt råvareprisene kombinert med økt inflasjon. Totalen ser ut å passe ganske godt med grafen. Både for innerdører og ytterdører.

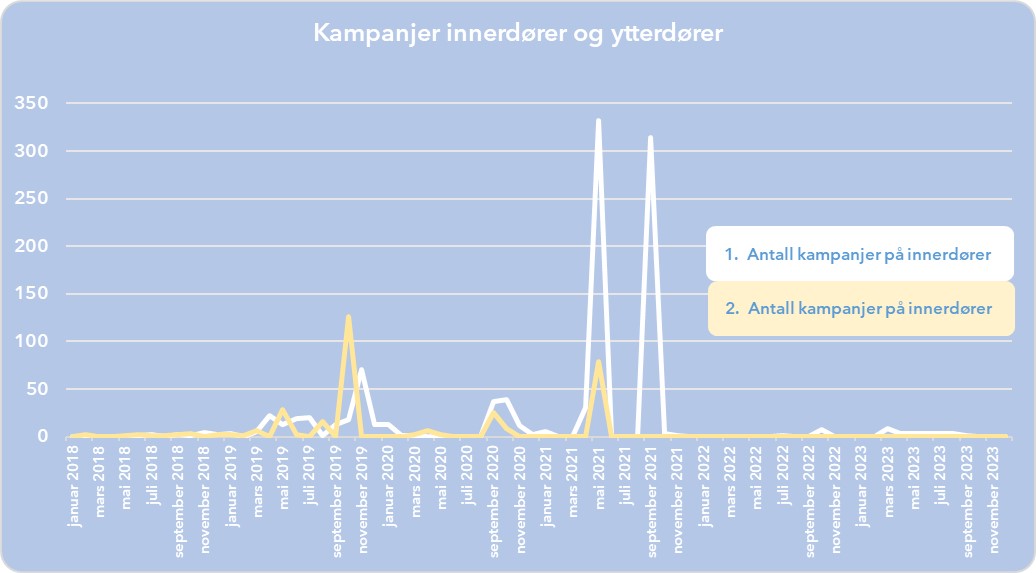

Når det kommer til kampanjer ser ikke dører ut til å være produktet hvor det er mest action. Normalt er det ingen og dersom det er kampanjer er det et par-tre produkter som er på kampanje.

Men som dere ser på grafen er det noe hederlige og gigantiske unntak. Vi kan se et lite mønster i på høsten 2019, 2020 og 2021, men det kan virke som om det hadde begrenset effekt siden kampanjene har vært vesentlig færre i 2022 og 2023. Hva som skjedde mai og september 2021 på innerdører vet vi ikke men det kan se ut som om flere hadde varer på lager som måtte ut.

Vi finner også litt støtte til hypotesen vår rundt kampanjer høsten 2020, som også er artig.

Generelt kan vi se at kampanjene på dører normalt finner sted vår og høst, og det virker fornuftig. Det vi synes er litt rart er at det ikke er større trykk på ytterdører i disse tider med energifokus. Det er ofte en stor kilde til energilekkasje. Til tross for at Enova ikke gir tilskudd til bytte, vil vi tro det er muligheter her.

Har du spørsmål om våre produkter, tjenester, eller hvordan vi kan bistå deg? Vi er her for å hjelpe deg.